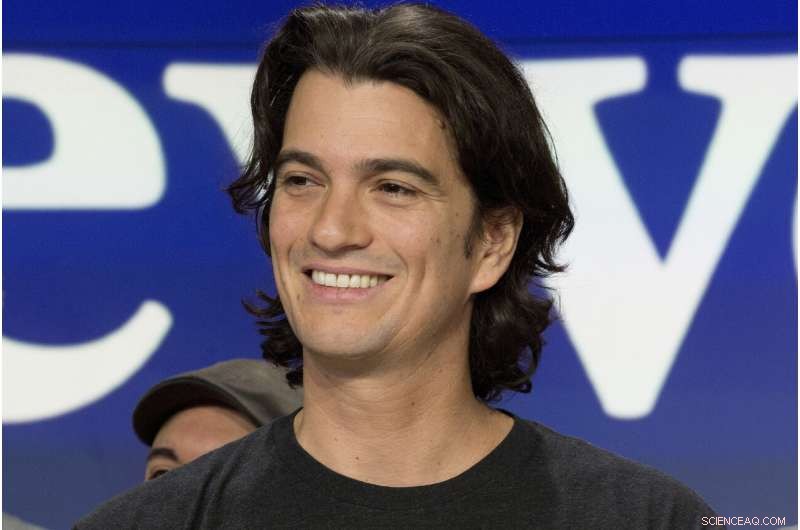

In questo 16 gennaio, foto d'archivio 2018, Adam Neumann, cofondatore e CEO di WeWork, partecipa alla cerimonia di apertura della campana al Nasdaq, in New York. Il giornale di Wall Street, citando fonti che non ha identificato, riferito martedì, 22 ottobre 2019, Neumann se ne andrà con quasi 2 miliardi di dollari dal gruppo giapponese SoftBank se rompe i legami con la società. (Foto AP/Mark Lennihan, File)

WeWork sta accettando un pacchetto di salvataggio finanziario che passa il controllo dell'azienda al gigante tecnologico giapponese SoftBank e mette da parte il co-fondatore Adam Neumann e la sua grandiosa visione di cambiare il mondo attraverso il lavoro in comune.

WeWork ha dichiarato in una dichiarazione che il conglomerato tecnologico giapponese SoftBank infonderà alla We Company più di $ 5 miliardi di capitale urgentemente necessario.

Secondo quanto riferito, Neumann se ne andrebbe con quasi 2 miliardi di dollari per recidere la maggior parte dei suoi legami con l'azienda.

"SoftBank è fermamente convinto che il mondo stia subendo un'enorme trasformazione nel modo in cui le persone lavorano. WeWork è in prima linea in questa rivoluzione, Il fondatore di SoftBank, Masayoshi Son, ha dichiarato in una nota.

"Poiché la visione rimane immutata, SoftBank ha deciso di raddoppiare l'azienda fornendo una significativa infusione di capitale e supporto operativo. Rimaniamo impegnati in WeWork, sono i dipendenti, i suoi clienti e locatori membri, " Egli ha detto.

WeWork ha cercato di guadagnare denaro da quando il suo tentativo di entrare nel mercato azionario è fallito il mese scorso, una straordinaria caduta in disgrazia per un'azienda che fino a poco tempo fa era considerata una delle start-up più apprezzate negli Stati Uniti.

L'accordo rappresenta un'ancora di salvezza per WeWork nel tentativo di ribaltare un modello di business in perdita di denaro che aveva respinto i potenziali investitori di Wall Street. Ma ha un costo elevato per SoftBank, che possiede già un terzo di WeWork e ha investito 10 miliardi di dollari nell'azienda.

L'acquisizione di SoftBank valuterebbe WeWork a $ 8 miliardi, una frazione della valutazione di 47 miliardi di dollari che SoftBank aveva assegnato alla società nel suo ultimo round di finanziamento a gennaio.

I contorni dell'accordo significano che SoftBank ora ha più soldi investiti in WeWork di quanto valga la società.

"Qui è dove la matematica diventa confusa perché hanno investito più soldi della valutazione della società, " ha detto Larry Perkins, fondatore e CEO di SierraConstellation Partners, una società di consulenza gestionale specializzata nell'aiutare le aziende a navigare in turnaround difficili. "Questa sarebbe la domanda in futuro:questo denaro è buono dopo il denaro cattivo o una conservazione del loro investimento?"

SoftBank pagherà a Neumann $ 1 miliardo per le sue azioni nella società e gli estenderà $ 500 milioni di credito per aiutarlo a rimborsare un prestito da J.P. Morgan., riporta il Wall Street Journal. SoftBank pagherà inoltre a Neumann una commissione di consulenza di 185 milioni di dollari, ha detto.

Neumann si è dimesso da CEO sotto pressione il mese scorso, ma ha mantenuto una quota di controllo della società, rendendo necessaria la sua approvazione per qualsiasi operazione. Si dimetterà dal consiglio di amministrazione di WeWork, ma manterrà una piccola partecipazione nella società.

In questo 6 ottobre, 2019, foto persone che camminano davanti agli uffici WeWork a Dublino, Irlanda. Il Wall Street Journal riporta martedì, 22 ottobre che WeWork è stata rilevata dalla banca di investimento giapponese che ha investito miliardi nella società prima del suo tentativo fallito di diventare pubblico. (Foto AP/Mark Lennihan)

"Prende un elicottero d'oro che gli permette di uscire da questo, e questo è semplicemente straordinario, " ha detto Perkins.

L'accordo SoftBank allevia l'immediata crisi di cassa di WeWork, ma l'azienda deve affrontare una lunga strada da percorrere per affrontare le sue sfide più profonde, vale a dire trovare modi per ridurre la sua spesa sbalorditiva.

WeWork guadagna principalmente affittando edifici e suddividendoli in spazi per uffici che subaffitta a breve termine, base flessibile.

Dal momento che l'IPO fallita, WeWork ha preso provvedimenti per sostenere questo core business e allontanarsi dalla direzione tortuosa che aveva preso sotto Neumann.

Neuman, cresciuto in parte in un kibbutz, aveva abbagliato gli investitori privati con la sua visione di creare spazi di lavoro che favorissero la comunità e si rivolgessero al benessere generale dei suoi membri. La società ha lanciato attività collaterali tra cui una società di fitness chiamata "Rise by We" e la società di noleggio co-living "WeLive".

Quei progetti ora appaiono sul ceppo. La settimana scorsa, WeWork ha annunciato di voler chiudere WeGrow, la sua scuola elementare di Manhattan appena lanciata. Giorni dopo, la società ha annullato un accordo con una delle migliori società immobiliari di Seattle per un edificio che unisse i suoi spazi per uffici WeWork con gli affitti di appartamenti comunali WeLive.

Lavoriamo, che ha sedi in 111 città in tutto il mondo, sta anche rallentando i suoi piani di espansione. La settimana scorsa, la società ha annullato i piani per affittare uno spazio nella US Steel Tower, L'edificio più alto di Pittsburgh.

Ma la società potrebbe affrontare una dura battaglia per contenere i costi relativi ai suoi futuri obblighi di locazione, che ammontava a 47,2 miliardi di dollari al 30 giugno. La maggior parte dei suoi contratti di locazione non prevede disposizioni per consentire alla società di terminarli anticipatamente, e la durata media iniziale dei suoi contratti di locazione negli Stati Uniti è di 15 anni.

"È un'enorme responsabilità. C'è un'opzione molto schietta chiamata bancarotta che sono sicuro che tutti vogliono evitare. Sarebbe l'ultima risorsa, ma sono sicuro che è un'opzione sul tavolo se non possono uscire pacificamente dai contratti di locazione, " ha detto Perkins.

WeWork aveva poche opzioni appetibili dopo il ritiro dall'IPO, su cui la società contava per raccogliere 9 miliardi di dollari in azioni e relativo finanziamento del debito.

La società ha deciso di accettare l'offerta di SoftBank su una proposta di finanziamento del debito ad alto rischio di J.P. Morgan Chase &Co., che era stato il sottoscrittore principale della fallita IPO.

WeWork era seduto su 2,5 miliardi di dollari in contanti ed equivalenti alla fine di giugno, ma ha bruciato quasi 199 milioni di dollari nei primi sei mesi dell'anno semplicemente gestendo la sua attività.

Oltre a ciò, ha speso 2,36 miliardi di dollari in nuovi contratti di locazione e altri investimenti, un importo che era stato compensato da 3,43 miliardi di dollari raccolti tramite capitale di rischio e debito ad alto rendimento. Una persona che ha familiarità con i negoziati ha affermato che WeWork era sulla buona strada per rimanere senza contanti entro la fine di novembre senza il nuovo finanziamento.

© 2019 The Associated Press. Tutti i diritti riservati.