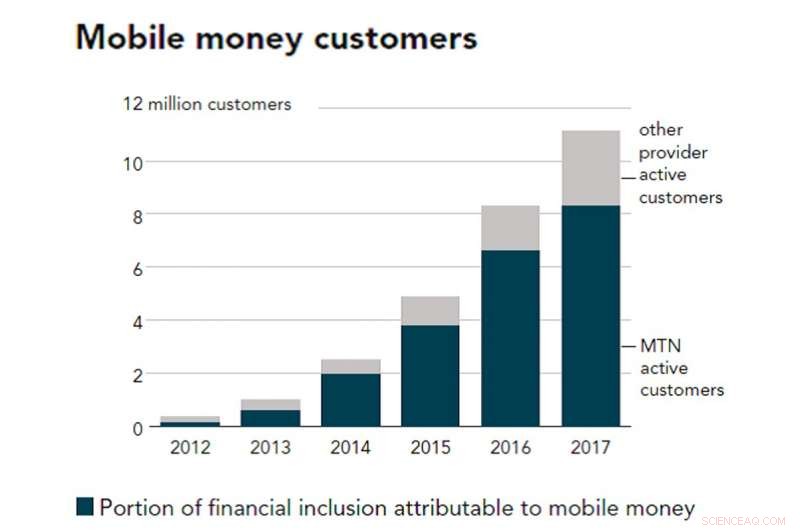

Negli ultimi anni, la crescita senza precedenti dei servizi finanziari mobili nell'Africa subsahariana ha superato tutte le aspettative. Sebbene il Kenya sia spesso citato come uno dei principali esempi di trasformazione digitale, Il Ghana è recentemente diventato il mercato monetario mobile in più rapida crescita in Africa, con conti registrati che sono aumentati di sei volte tra il 2012 e il 2017. L'esperienza del paese offre una nuova prospettiva sulla sua trasformazione digitale e dimostra che la tecnologia può aiutare a modernizzare il sistema finanziario e anche a supportare una maggiore inclusione finanziaria.

In Ghana, i servizi finanziari mobili sono per lo più utilizzati da coloro che sono mal serviti dal settore finanziario tradizionale. Il database Global Findex 2017 indica che l'accesso ai servizi finanziari formali è passato dal 41% degli adulti nel 2014 al 58% nel 2017]. Ciò è in gran parte attribuibile agli account mobili, con il 20% degli utenti di portafogli digitali che in precedenza non erano stati bancari. Questi rappresentano ormai circa il 40% di tutti i correntisti, rispetto al 13% del 2014.

Per di più, riducendo la durata delle transazioni, nonché i rischi e i costi associati, le soluzioni di denaro mobile soddisfano meglio le esigenze dei clienti vulnerabili come i piccoli agricoltori. Sebbene l'accesso rurale ai conti finanziari formali sia ancora basso, le cifre sono quasi raddoppiate dal 2011, [dal 26% al 51%]. Oggi, circa il 40% dei pagamenti per la vendita di prodotti agricoli viene effettuato tramite un conto formale, e nella maggior parte dei casi in un conto di denaro mobile.

Soldi mobili in aumento

Molti fattori spiegano il rapido progresso dell'uso del denaro mobile in Ghana. Primo, il forte tasso di penetrazione della telefonia mobile (circa il 128% della popolazione) rende possibile l'utilizzo diffuso dei servizi di mobile-money, soprattutto nelle zone rurali. Secondo, e, cosa più importante, il successo ghanese è il prodotto di un giusto mix di pratiche orientate al consumatore e un ambiente normativo favorevole per l'industria, costruito sulla scia dei primi investimenti infrastrutturali.

Credito:Access Strand (2015), Autore fornito

Se il Ghana può vantarsi di sostenere il denaro mobile oggi, nei primi anni i servizi digitali hanno faticato a guadagnare terreno. Il regolamento iniziale del 2008 per l'attività bancaria senza filiali era molto restrittivo, imponendo regole e requisiti che scoraggiavano la maggior parte delle iniziative. I regolamenti riflettevano la "scommessa ad alto rischio" percepita di consentire ad attori non bancari come gli operatori di rete mobile di emettere moneta elettronica e potenziali implicazioni negative per la stabilità del settore bancario del Ghana.

Quando è apparso evidente che l'adozione stava scendendo ben al di sotto delle aspettative, con il supporto del Gruppo consultivo per l'assistenza ai poveri (CGAP), la Banca del Ghana ha accettato di impegnarsi con tutte le parti interessate e dare una seconda occhiata ai regolamenti per cambiare il corso del denaro mobile nel paese. Le linee guida riviste per gli emittenti di moneta elettronica del 2015 sono passate a un approccio più flessibile, consentendo nuovi attori nella fornitura di servizi finanziari e maggiori possibilità di sperimentazione.

Iniziative chiave

Oltre a creare un quadro normativo adeguato alle esigenze degli utenti e degli operatori, Le autorità ghanesi hanno adottato altre iniziative chiave per sostenere lo sviluppo di tecnologie di pagamento innovative. Sottolineato nell'ultimo aggiornamento economico della Banca Mondiale, l'espansione della rete di distribuzione degli agenti, da circa 6, 000 agenti nel 2012 a più di 150, 000 nel 2015 – è stata la chiave per consentire maggiori opportunità di incasso e prelievo e la comodità complessiva dell'utilizzo del denaro mobile.

Nel maggio 2018 il Ghana ha anche lanciato uno dei primi sistemi interoperabili in Africa, consentire le transazioni tra i diversi fornitori di servizi di telefonia mobile. I pagamenti per l'interoperabilità hanno raggiunto i 308 milioni di GHS (57 milioni di dollari USA) entro la fine di marzo 2019. Infine, l'introduzione della carta biometrica E-zwich dovrebbe facilitare il riconoscimento e l'utilizzo delle soluzioni di pagamento per tutti i titolari di carta.

Credito:la conversazione

L'adozione da parte degli utenti del mobile banking è in aumento, ma è stato limitato dall'accettazione limitata del commerciante:sono state emesse 2,7 milioni di carte e gestite 7,7 milioni di transazioni, che rappresenta il 2% del PIL del Ghana. Sebbene la maggior parte dei pagamenti venga incassata immediatamente, Il 53% ha un valore residuo.

I ghanesi hanno finora utilizzato i portafogli mobili principalmente per trasferire denaro a una persona (peer-to-peer, P2P). Secondo i dati della Banca del Ghana, il valore totale di tutte le transazioni di denaro mobile ha raggiunto 156 miliardi di GHS (29 miliardi di dollari USA) nel 2017, rispetto ai 35 miliardi di GHS (6,5 miliardi di dollari USA) nel 2015. Gradualmente la gamma di beni e servizi accessibili in mobilità si è ampliata con successo all'acquisto di crediti di comunicazione mobile, pagamento delle bollette o degli stipendi del servizio pubblico.

Per ottenere un cambiamento sostenibile, La prossima sfida del Ghana ruota intorno alla digitalizzazione degli incassi governativi e dei pagamenti delle utenze - dal governo al popolo (G2P) e viceversa - la maggior parte dei quali è ancora pagata in contanti. La digitalizzazione di questi pagamenti aiuterà ad ampliare la base imponibile, aumentare la dimensione dell'economia formale, nonché sostenere gli sforzi di inclusione finanziaria.

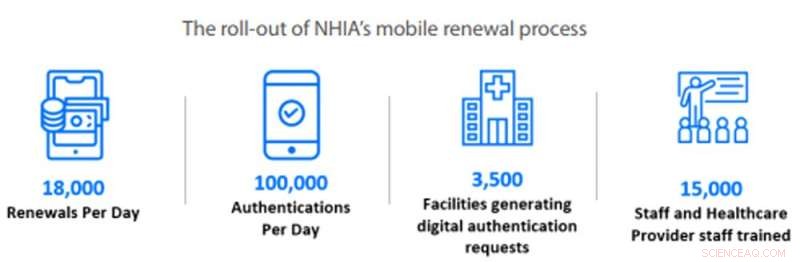

Un esempio interessante di tale iniziativa è il processo di rinnovamento digitale della National Health Insurance Authority del Ghana, il cui ruolo è quello di garantire l'accesso ai servizi sanitari di base per tutti i residenti. Mentre ogni anno circa 11 milioni di soci rinnovano la propria iscrizione di persona presso un ufficio distrettuale NHIA, il processo rimane lungo (richiede fino a un giorno), frenare la tendenza al rialzo dei tassi di rinnovo. Supportato dall'Impact Insurance Facility dell'International Labour Organization e dall'Agence Française de Développement (AFD), la piattaforma efficiente e di facile utilizzo consente agli utenti di rinnovare la propria iscrizione tramite telefono cellulare.

Per di più, la digitalizzazione aiuterà a migliorare l'identità e a verificare i fornitori in grado di migliorare l'accesso a un'assistenza sanitaria economica e di qualità. L'aumento dei rinnovi ridurrà anche le frodi, e potenzialmente portando a una riduzione stimata del 15-25% del deficit annuale di NHIA.

Credito:la conversazione

Favorire l'innovazione

Il Ghana offre un caso unico di impegno del governo per creare un ambiente di lavoro adatto all'innovazione. Le soluzioni digitali hanno consentito un accesso più ampio ai servizi finanziari come l'assicurazione sanitaria, regimi pensionistici mobili (vedi People' Pension Trust) e prestiti di microcredito. Sempre più utenti precedentemente privi di banca ora utilizzano servizi di microprestito (a partire da 2 dollari USA). Per la prima volta, gli utenti guadagneranno anche interessi sui loro conti di risparmio digitale, con interessi complessivamente corrisposti ai titolari di portafogli di moneta elettronica pari a 24,8 milioni di GHS (4,5 milioni di dollari USA) nel 2016.

Però, in un ambiente di scarsa alfabetizzazione finanziaria, molti di coloro che utilizzano prodotti di credito digitale non comprendono appieno i propri diritti e obblighi in quanto consumatori, e talvolta cadono vittime di pratiche predatorie. Andando avanti, il regolamento ghanese sulla protezione dei consumatori dovrà affrontare le questioni relative alla protezione dei clienti sollevate dai servizi finanziari digitali, in linea con le raccomandazioni della Social Performance Task Force, sostenuto dall'AFD.

Questo articolo è stato ripubblicato da The Conversation con una licenza Creative Commons. Leggi l'articolo originale.