Credito:la conversazione

Mentre il coronavirus continua a diffondersi in tutto il mondo, è evidente che l'economia globale sta entrando in una recessione, la prima dal 2008.

Alcuni funzionari hanno paragonato l'ultimo periodo di declino economico, noto anche come la Grande Recessione, alla Depressione, iniziata nel 1929.

Eppure è chiaro che queste due recessioni differivano non solo per la gravità, ma anche per le conseguenze che avevano sulla disuguaglianza negli Stati Uniti.

Sebbene la Depressione fosse più grande e più lunga della Grande Recessione, i decenni successivi alla Grande Depressione ridussero sostanzialmente la ricchezza dei ricchi e migliorarono la sicurezza economica di molti lavoratori. In contrasto, la Grande Recessione ha esacerbato sia la disuguaglianza di reddito che di ricchezza.

Alcuni studiosi hanno attribuito questo fenomeno a un movimento operaio indebolito, minori tutele dei lavoratori e una destra politica radicalizzata.

A nostro avviso, questo conto manca del dominio di Wall Street e del settore finanziario e trascura il suo ruolo fondamentale nel generare disparità economiche.

Siamo esperti in disuguaglianza di reddito, e il nostro nuovo libro, "Disinvestito:la disuguaglianza nell'era della finanza, " sostiene che la disuguaglianza derivante dalla recessione ha molto a che fare con il modo in cui il governo ha progettato la sua risposta.

la depressione

Le riforme durante la Grande Depressione hanno ristrutturato il sistema finanziario limitando le banche da investimenti rischiosi, Wall Street dal gioco d'azzardo con i risparmi delle famiglie e gli istituti di credito dall'addebitare interessi elevati o imprevedibili.

Il New Deal, una serie di programmi governativi creati dopo la Grande Depressione, ha adottato un approccio dal basso verso l'alto e ha portato le risorse governative direttamente ai lavoratori disoccupati.

D'altra parte, le politiche di regolamentazione a partire dalla crisi finanziaria iniziata nel 2008 sono state in gran parte progettate per ripristinare un ordine finanziario che, per decenni, ha incanalato le risorse dal resto dell'economia verso l'alto.

In altre parole, la recente ripresa è stata in gran parte concentrata sulla finanza. stimoli governativi, in particolare una massiccia iniezione di credito, prima è andato a banche e grandi aziende, nella speranza che il credito alla fine arrivasse alle famiglie bisognose.

La saggezza popolare era che le banche sapevano come utilizzare al meglio il credito. E così, stimolare la crescita economica, la Federal Reserve ha aumentato l'offerta di denaro alle banche acquistando titoli del Tesoro e garantiti da ipoteca.

Credito:la conversazione

Ma lo stimolo non ha funzionato come previsto dal governo. Le banche hanno privilegiato i propri interessi rispetto a quelli del pubblico. Invece di prestare i soldi agli acquirenti di case e alle piccole imprese a tassi di interesse storicamente bassi, hanno depositato i fondi e hanno aspettato che i tassi di interesse aumentassero.

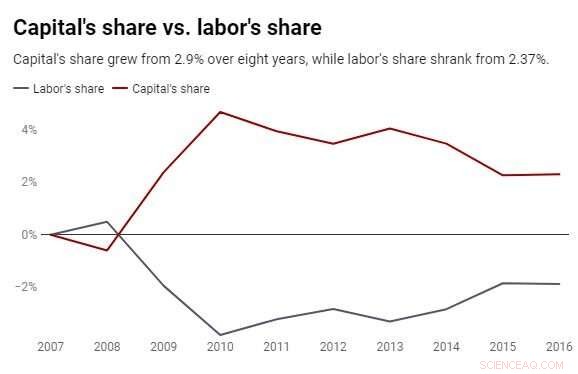

Allo stesso modo, le società non hanno utilizzato il credito facile per aumentare i salari o creare posti di lavoro. Piuttosto, hanno preso in prestito per acquistare le proprie azioni e hanno incanalato i guadagni ai massimi dirigenti e agli azionisti.

Di conseguenza, il principio "prima le banche e le imprese" ha creato una ripresa altamente diseguale.

Chi ha perso nel 2009?

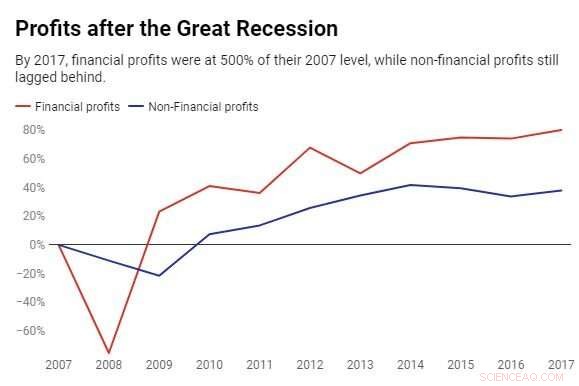

La crisi finanziaria ha spazzato via quasi tre quarti dei profitti del settore finanziario, ma il settore si era completamente ripreso entro la metà del 2009, come abbiamo trattato nel nostro libro.

I suoi profitti hanno continuato a crescere negli anni successivi. Entro il 2017, il settore ha guadagnato l'80% in più rispetto a prima della crisi finanziaria. La crescita degli utili è stata molto più lenta nel settore non finanziario.

Le aziende al di fuori del settore finanziario erano più redditizie perché avevano meno dipendenti e costi salariali inferiori. Le spese per il personale sono diminuite del 4% durante la recessione e sono rimaste basse durante la ripresa.

Il mercato azionario si è completamente ripreso dalla crisi nel 2013, un anno in cui il tasso di disoccupazione raggiungeva l'8% e la delinquenza dei mutui unifamiliari si aggirava ancora sopra il 10%.

Ricchezza media delle famiglie, Intanto, doveva ancora riprendersi dalla picchiata durante la Grande Recessione.

Il divario di ricchezza razziale si è solo ampliato, anche. Mentre la ricchezza mediana delle famiglie di tutte le famiglie è scesa di circa il 25% dopo lo scoppio della bolla immobiliare, le famiglie bianche si sono riprese a un ritmo molto più veloce.

Entro il 2016, le famiglie nere avevano circa il 30% in meno di ricchezza rispetto a prima del crollo, rispetto al 14% per le famiglie bianche.

Mentre il governo discute un pacchetto di incentivi, i funzionari possono decidere di continuare l'approccio "a cascata" per proteggere prima le banche, imprese e i loro investitori con stimoli monetari.

O, possono imparare dal New Deal e portare il sostegno del governo direttamente alle comunità e alle famiglie più fragili.

Questo articolo è stato ripubblicato da The Conversation con una licenza Creative Commons. Leggi l'articolo originale.