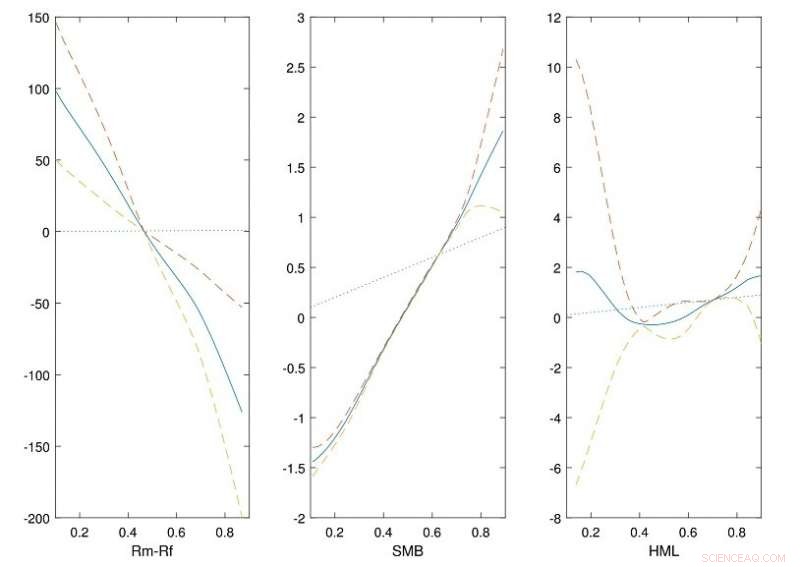

La figura mostra le funzioni di trasformazione stimate (linee continue) dei tre fattori nel modello a tre fattori Fama-francese ottenuto dai dati storici del mercato azionario degli Stati Uniti. Le linee tratteggiate sono gli intervalli di confidenza puntuale al 95% e le linee tratteggiate sono funzioni di identità. I grafici mostrano che i fattori (Rm-Rf, SMB e HML) sono generalmente non lineari e possono essere meglio caratterizzati utilizzando funzioni non parametriche. Credito: Giornale di Econometria

I data scientist del NUS hanno sviluppato una versione migliorata del modello a tre fattori Fama-francese per fornire stime migliori dei rendimenti finanziari per l'analisi aziendale.

Il modello a tre fattori Fama-francese è comunemente usato nella determinazione del prezzo delle attività e nella gestione del portafoglio per descrivere i rendimenti delle attività finanziarie. Il modello utilizza principalmente tre fattori per valutare i rendimenti ottenibili dal mercato azionario. Questi tre fattori sono comunemente indicati come mercato (Rm-Rf), dimensione (SMB) e valore (HML). Rm-Rf è una misura del rischio di mercato, che è la differenza tra il rendimento del portafoglio finanziario e il tasso privo di rischio. Gli altri due fattori, PMI e HML, misurare i rendimenti storici in eccesso delle piccole aziende rispetto alle grandi aziende e dei titoli value rispetto ai titoli growth. Sebbene molti altri modelli fattoriali siano stati proposti in letteratura, il modello a tre fattori Fama-francese è ampiamente favorito per la sua semplicità computazionale e prestazioni di previsione affidabili. Però, il modello è lineare con parametrizzazione fissa, che può essere restrittiva.

Un gruppo di ricerca guidato dal Prof. LI Jialiang del Dipartimento di Statistica e Probabilità Applicata, NUS ha sviluppato una versione non parametrica più flessibile del modello a tre fattori Fama-francese per una migliore previsione dei rendimenti di un determinato portafoglio finanziario. Nel loro approccio, i tre fattori sono descritti da funzioni non parametriche regolari costruite utilizzando i dati storici disponibili. Ciò fornisce una caratterizzazione più completa dei rendimenti degli asset rispetto al modello iniziale, che utilizza funzioni lineari. Il team di ricerca ha fornito la giustificazione teorica per i metodi utilizzati nel nuovo approccio in questo lavoro. Hanno inoltre effettuato studi di simulazione utilizzando i dati storici del mercato azionario degli Stati Uniti per convalidare gli approcci proposti. Utilizzando i loro metodi di stima, hanno scoperto che le funzioni lineari potrebbero non catturare completamente gli effetti dei tre fattori e potrebbero essere meglio caratterizzate utilizzando approcci non parametrici.

Il prof Li ha detto, "Nel nostro studio che utilizza dati finanziari storici, il nuovo approccio può fornire una previsione più accurata, pari a oltre il 35% di miglioramento in termini di contabilizzazione della restituzione di un bene. Oltre ad analizzare i rendimenti delle attività, la versione migliorata del modello può essere adattata per fornire risultati numerici migliori per una gamma più ampia di applicazioni nei settori del business e della finanza."